Der Anruf kam an einem Mittwochnachmittag.

„Eric, ich verstehe das nicht. Mein US-Kunde hat 1.000 Dollar bezahlt. Aber auf meinem Konto sind nur 890 Euro angekommen. Wo sind die anderen 30 Euro hin?“

Das war Thomas, der handgemachte Lederwaren nach Amerika verkauft. Er hatte gerade seinen größten Verkauf des Monats gemacht – und war verwirrt, warum so wenig ankam.

Ich öffnete seinen PayPal-Kontoauszug und zeigte ihm die Zeile, die er übersehen hatte:

Währungsumrechnung: -3,5%32,20 Euro. Einfach weg.

Nicht für Transaktionsgebühren. Nicht für Versand. Sondern für einen Wechselkurs-Aufschlag, von dem die meisten Händler nicht einmal wissen, dass er existiert.

Die gute Nachricht: Es gibt einen Weg, diese versteckte Gebühr zu umgehen.

Die schlechte Nachricht: PayPal macht es Ihnen nicht leicht.

Aber nach 7 Jahren Beratung weiß ich genau, wie es geht. Und ich zeige es Ihnen hier.

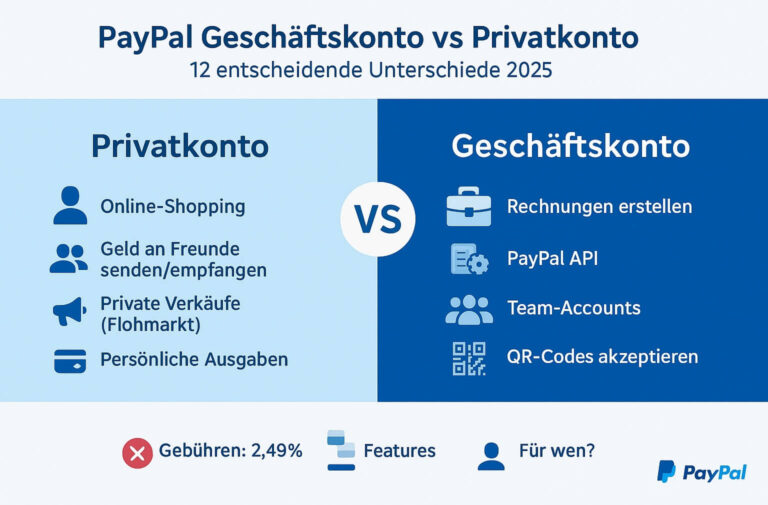

Der unsichtbare Gewinnfresser: Warum 2,49 % nur die halbe Wahrheit sind

Wenn Sie international verkaufen, sehen Sie auf Ihrer PayPal-Abrechnung oft nur:

Transaktionsgebühr: 2,49% + 0,35€Das klingt fair. Das ist transparent. Das ist aber nur die halbe Wahrheit.

Was PayPal Ihnen nicht auf den ersten Blick zeigt

Wenn ein Kunde in Fremdwährung zahlt (USD, GBP, CHF, etc.), passiert folgendes:

- Transaktionsgebühr: 4,99% + 0,35€ (höher als bei Euro-Zahlungen!)

- Währungsumrechnung: 3-4% Aufschlag auf den Wechselkurs

Effektive Gebühr: 8-9% Ihres Umsatzes

Lesen Sie das nochmal: 8-9%.

Ein Beispiel aus der Praxis

Thomas verkauft eine Ledertasche für 1.000 USD.

Was er erwartet:

1.000 USD ÷ 1,09 (Wechselkurs) = 917€

Abzüglich PayPal-Gebühr (2,49%) = 894€Was wirklich ankommt:

1.000 USD

- Transaktionsgebühr (4,99% + 0,35€): 50,26 USD

- Verbleibend: 949,74 USD

PayPal rechnet um zu eigenem Kurs (1,13 statt 1,09):

949,74 USD ÷ 1,13 = 840€

Tatsächlich erhalten: 840€Differenz: 54€ (5,4% Verlust!)

Thomas dachte, er zahlt 2,49%. In Wahrheit zahlt er 8,4%.

Warum das niemand merkt

PayPal versteckt den Wechselkurs-Aufschlag geschickt:

- Keine separate Zeile – Es steht nicht „Wechselkursgebühr: 35€“

- Im Umrechnungskurs versteckt – Sie sehen nur „Kurs: 1,13“

- Kein Vergleich – Sie wissen nicht, dass der echte Kurs 1,09 ist

Das Ergebnis: Händler denken, sie zahlen 2,49%. Sie zahlen 8-9%.

Das ist der unsichtbare Gewinnfresser.

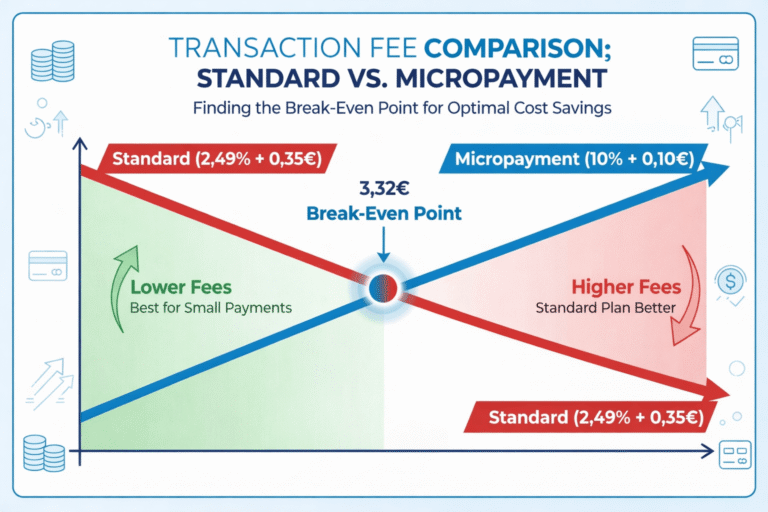

Die Mathematik des Wechselkurses: Wo Ihr Geld wirklich hingeht

Lassen Sie mich Ihnen zeigen, wie PayPal Geld mit Wechselkursen verdient.

Der „Spread“: PayPals versteckte Marge

Spread = Unterschied zwischen echtem Mittelkurs und PayPal-Kurs

Beispiel: US-Dollar zu Euro

Am 20. Februar 2026, 14:00 Uhr:

| Kurs-Typ | Kurs | Was Sie für 1.000 USD bekommen |

|---|---|---|

| Offizieller Mittelkurs (Interbank) | 1,09 | 917,43€ |

| Google/XE.com Kurs | 1,09 | 917,43€ |

| PayPal Kurs (inkl. 3,5% Aufschlag) | 1,13 | 884,96€ |

| Verlust durch Wechselkurs-Aufschlag | – | 32,47€ |

PayPal nimmt 32,47€ extra – nur für die Währungsumrechnung.

Das ist ZUSÄTZLICH zur Transaktionsgebühr

Jetzt die volle Rechnung für 1.000 USD Verkauf:

1. Transaktionsgebühr (4,99% + 0,35€):

1.000 USD × 4,99% = 49,90 USD

+ 0,35€ ≈ 0,38 USD

= 50,28 USD Gebühr

2. Verbleibend: 949,72 USD

3. Währungsumrechnung (PayPal-Kurs 1,13):

949,72 USD ÷ 1,13 = 840,46€

4. Was Sie bei ECHTEM Kurs (1,09) bekommen hätten:

949,72 USD ÷ 1,09 = 871,30€

5. Verlust durch Wechselkurs: 30,84€Zusammenfassung:

- Transaktionsgebühr: 50,28 USD (≈ 46€)

- Wechselkurs-Aufschlag: 30,84€

- Gesamtverlust: 76,84€ (7,7%!)

Von 1.000 USD Verkauf bleiben 840€.

Vergleich mit echten Zahlen (1 Monat)

Szenario: Sie verkaufen 10.000 USD/Monat in die USA

| Methode | Transaktionsgebühr | Wechselkurs-Verlust | Gesamt-Gebühren | Sie erhalten |

|---|---|---|---|---|

| PayPal Standard | 503 USD (461€) | 308€ | 769€ | 8.405€ |

| PayPal + Wise (später erklärt) | 503 USD (461€) | 46€ (0,5% bei Wise) | 507€ | 8.667€ |

| Ersparnis pro Monat | – | – | 262€ | – |

| Ersparnis pro Jahr | – | – | 3.144€ | – |

3.144 Euro im Jahr. Das ist kein Kleingeld.

Die „Falle“: Warum PayPal Sie zur Umrechnung zwingt

Hier wird’s technisch – aber wichtig.

Wie PayPals Währungssystem funktioniert

PayPal hat mehrere „Geldbörsen“ (Wallets) in Ihrem Konto:

- EUR-Wallet (für Euro-Guthaben)

- USD-Wallet (für Dollar-Guthaben)

- GBP-Wallet (für Pfund-Guthaben)

- Etc.

Wenn ein US-Kunde zahlt:

- Geld landet in Ihrer USD-Wallet

- PayPal fragt: „In welche Währung umrechnen?“

- Sie wählen automatisch (oder PayPal wählt für Sie): EUR

- PayPal rechnet um zu eigenem Kurs (+ 3,5% Aufschlag)

- Geld landet in EUR-Wallet

Das Problem: PayPal macht die Umrechnung sofort – zu ihrem schlechten Kurs.

Die versteckte Einstellung: „Automatische Währungsumrechnung“

In Ihren PayPal-Einstellungen gibt es eine Option:

☑ Währungen automatisch in Euro umrechnenWenn aktiviert (Standard): Jeder USD-Eingang wird sofort in EUR umgerechnet – zum PayPal-Kurs.

Problem: Die meisten Händler wissen nicht, dass diese Option existiert.

Warum Sie USD nicht einfach auf Ihr Bankkonto überweisen können

Hier der Haken:

Deutsche Bankkonten akzeptieren normalerweise nur EUR.

Wenn Sie versuchen, USD von PayPal auf Ihr Sparkassen-Konto zu überweisen:

- PayPal sagt: „Ihr Bankkonto akzeptiert keine USD“

- PayPal rechnet automatisch in EUR um (zu eigenem Kurs)

- Sie haben keine Wahl

Das ist die Falle.

PayPal zwingt Sie zur Umrechnung – es sei denn, Sie haben ein Fremdwährungskonto.

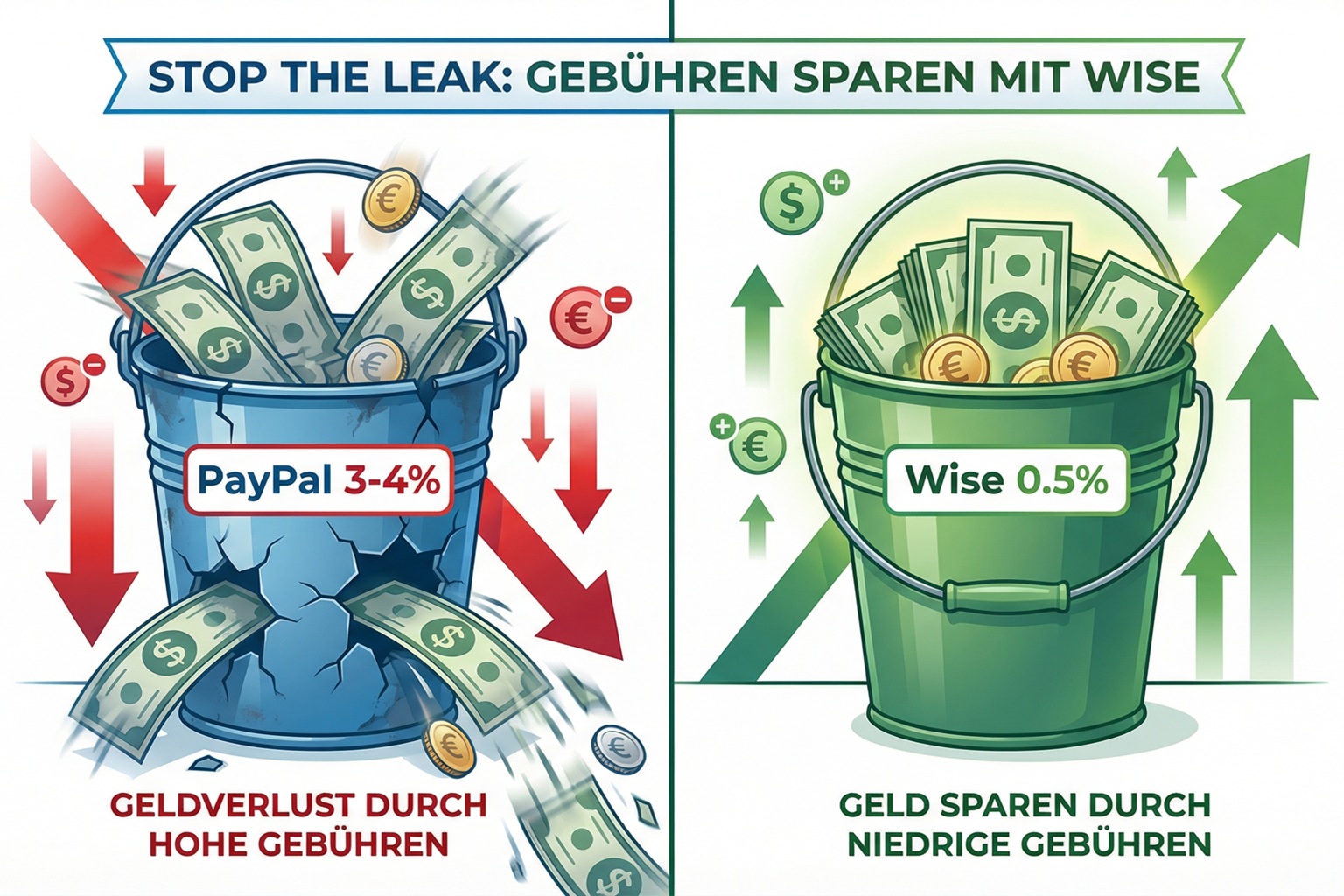

Die Lösung: Das Fremdwährungskonto (Ihre Ausweichroute)

Jetzt kommen wir zur Lösung, die ich jedem internationalen Händler empfehle:

Nutzen Sie einen Fintech-Anbieter mit echten Fremdwährungskonten.

Die zwei besten Optionen

1. Wise (ehemals TransferWise)

- Echte Bankkonten in 40+ Währungen

- Wechselkurs zum Mittelkurs (wie Google)

- Gebühr: nur 0,41-0,69% für Umrechnung

- Setup: 15 Minuten

2. Revolut Business

- Business-Konto mit Multi-Währung

- Wechselkurs sehr nah am Mittelkurs

- Gebühr: 0,5-1% (je nach Plan)

- Setup: 20 Minuten

Meine Empfehlung: Wise (transparenter, günstiger, einfacher)

Die Strategie: So umgehen Sie PayPals Wechselkurs

Hier die Schritt-für-Schritt-Methode, die ich mit über 50 internationalen Händlern umgesetzt habe:

Das Konzept in 3 Sätzen

- Lassen Sie USD in PayPal als USD (nicht umrechnen)

- Überweisen Sie USD auf Wise USD-Konto

- Rechnen Sie bei Wise zum echten Mittelkurs in EUR um

Ergebnis: Statt 3,5% PayPal-Aufschlag zahlen Sie 0,5% Wise-Gebühr.

Ersparnis: 3% pro Transaktion.

Technischer Ablauf (vereinfacht)

US-Kunde zahlt 1.000 USD

↓

PayPal USD-Wallet: 1.000 USD

(KEINE automatische Umrechnung)

↓

Auszahlung auf Wise USD-Konto: 1.000 USD

(PayPal-Gebühr: 0€, weil gleiche Währung)

↓

Wise rechnet um (Mittelkurs + 0,5%):

1.000 USD → 912€ (statt 885€ bei PayPal)

↓

Wise überweist EUR auf deutsches Bankkonto: 912€Sie erhalten: 912€ statt 885€ Ersparnis: 27€ pro 1.000 USD = 2,7%

Schritt-für-Schritt: So stoppen Sie die automatische Umrechnung

Jetzt die konkrete Umsetzung. Ich führe Sie durch jeden Schritt.

Phase 1: Wise-Konto eröffnen (15 Minuten)

Schritt 1: Registrierung

- Gehen Sie zu wise.com

- Klicken Sie „Anmelden“ (kostenlos)

- Wählen Sie „Geschäftskonto“ (wichtig!)

- Geben Sie Ihre Firmendaten ein

Schritt 2: Verifizierung

- Personalausweis hochladen

- Geschäftsnachweis (Gewerbeschein oder Handelsregisterauszug)

- Adressnachweis (Stromrechnung oder Kontoauszug)

Dauer: 1-3 Werktage

Kosten: 0€ (keine Grundgebühr)

Schritt 3: USD-Konto eröffnen

- In Wise einloggen

- „Guthaben“ → „Währung hinzufügen“

- Wählen Sie USD

- Wählen Sie „USA“ als Land

Wise gibt Ihnen:

US-Kontonummer (Account Number): 123456789

US-Routing-Nummer: 026073150

Kontoinhaber: Wise (zu Ihren Gunsten)Das ist ein echtes US-Bankkonto – technisch gesehen.

Kosten: 0€ (keine Gebühr für Kontoeröffnung)

Phase 2: Wise mit PayPal verbinden (10 Minuten)

Schritt 4: Wise USD-Konto zu PayPal hinzufügen

- Einloggen auf paypal.de

- Einstellungen → Bankkonten und Kreditkarten

- Klicken Sie „Bankkonto hinzufügen„

- Wählen Sie Land: USA (wichtig!)

- Geben Sie ein:

- Routing-Nummer: (von Wise)

- Kontonummer: (von Wise)

- Kontoinhaber: Ihr Name

PayPal schickt 2 Mikro-Überweisungen (z.B. 0,01 USD + 0,03 USD) zur Verifizierung.

Schritt 5: Konto verifizieren

- Warten Sie 2-3 Werktage

- Schauen Sie in Wise nach den Beträgen

- Geben Sie die Beträge in PayPal ein

- Konto ist verifiziert ✅

Phase 3: Automatische Umrechnung deaktivieren (5 Minuten)

Schritt 6: PayPal-Einstellung ändern

- PayPal → Einstellungen → Zahlungen

- Suchen Sie: „Währungen verwalten„

- Klicken Sie auf USD (oder andere Währung)

- Deaktivieren Sie:

☐ Währungen automatisch in Euro umrechnenWichtig: Machen Sie das für jede Währung, die Sie akzeptieren (USD, GBP, CHF).

Phase 4: Geld auszahlen (Ongoing)

Schritt 7: USD von PayPal auf Wise überweisen

- PayPal → Geld abbuchen

- Wählen Sie Ihr Wise USD-Konto

- Betrag: z.B. 1.000 USD

- Bestätigen

Dauer: 1-3 Werktage Kosten: 0€ (keine PayPal-Gebühr bei gleicher Währung)

Schritt 8: Bei Wise in EUR umrechnen

- Wise → USD-Guthaben

- Klicken Sie „Umrechnen„

- Wählen Sie: USD → EUR

- Wise zeigt den echten Mittelkurs + Gebühr (0,41-0,69%)

Beispiel:

1.000 USD umrechnen

Mittelkurs: 1,09

Wise-Gebühr: 0,5% = 4,59€

Sie erhalten: 912,85€Schritt 9: EUR auf deutsches Bankkonto überweisen

- Wise → EUR-Guthaben

- Klicken Sie „Senden„

- Ihr deutsches Bankkonto (IBAN)

- Kostenlos (SEPA-Überweisung innerhalb EU)

Dauer: 1 Werktag Kosten: 0€

Die Kostenübersicht: PayPal vs. Wise (Der Beweis)

Jetzt rechnen wir es komplett durch für einen 1.000 USD Verkauf:

Option A: Nur PayPal (Standard)

1.000 USD Verkauf

─────────────────────────────────────

PayPal Transaktionsgebühr:

4,99% + 0,35€ ≈ 50,26 USD

Verbleibend: 949,74 USD

PayPal Währungsumrechnung (Kurs 1,13):

949,74 USD ÷ 1,13 = 840,48€

Wechselkurs-Verlust vs. Mittelkurs (1,09):

949,74 ÷ 1,09 = 871,32€

Verlust: 30,84€

─────────────────────────────────────

Sie erhalten: 840,48€

Effektive Gebühr: 7,7%Option B: PayPal + Wise

1.000 USD Verkauf

─────────────────────────────────────

PayPal Transaktionsgebühr:

4,99% + 0,35€ ≈ 50,26 USD

Verbleibend: 949,74 USD

Auszahlung auf Wise USD-Konto:

Gebühr: 0 USD (gleiche Währung)

Wise Währungsumrechnung (Mittelkurs 1,09 + 0,5%):

949,74 USD ÷ 1,0945 = 867,70€

Wise Gebühr: 4,34€

─────────────────────────────────────

Sie erhalten: 863,36€

Effektive Gebühr: 5,1%Ersparnis: 22,88€ pro 1.000 USD

Hochrechnung: Monatlich 5.000 USD Umsatz

| Methode | PayPal-Gebühren | Wechselkurs-Verlust | Gesamt | Sie erhalten | Ersparnis |

|---|---|---|---|---|---|

| Nur PayPal | 251 USD (230€) | 154€ | 384€ | 4.202€ | – |

| PayPal + Wise | 251 USD (230€) | 22€ | 252€ | 4.334€ | 132€/Monat |

Ersparnis pro Jahr: 1.584€

Für wen lohnt sich der Aufwand? (Erics Volumen-Check)

Nicht jeder sollte diesen Aufwand betreiben. Hier meine Empfehlung:

✅ Lohnt sich DEFINITIV, wenn:

- Monatlicher Auslandsumsatz über 1.000 USD/GBP/CHF

- Regelmäßige internationale Verkäufe (>10 pro Monat)

- Sie verkaufen in mehrere Länder (USA, UK, Schweiz)

- Sie haben Zeit für 30 Minuten Setup

Ersparnis: 100-300€/Monat = 1.200-3.600€/Jahr

→ Aktion: Wise-Konto eröffnen, PayPal verbinden.

⚠️ Lohnt sich VIELLEICHT, wenn:

- Monatlicher Auslandsumsatz 500-1.000 USD

- Gelegentliche internationale Verkäufe (5-10 pro Monat)

- Sie verkaufen nur in ein Land (z.B. nur USA)

Ersparnis: 50-100€/Monat = 600-1.200€/Jahr

→ Aktion: Rechnen Sie es genau durch (siehe unten).

❌ Lohnt sich NICHT, wenn:

- Monatlicher Auslandsumsatz unter 500 USD

- Weniger als 5 internationale Verkäufe pro Monat

- Einmalige Auslandsverkäufe (1-2 pro Jahr)

Ersparnis: Unter 50€/Monat = unter 600€/Jahr

→ Aktion: Bleiben Sie bei PayPal Standard (Aufwand > Nutzen).

Die versteckten Vorteile: Warum Wise mehr kann

Neben der Wechselkurs-Ersparnis gibt es weitere Vorteile:

1. Sie können USD direkt ausgeben

Mit Ihrer Wise Debit-Karte können Sie:

- USD-Guthaben in den USA ausgeben (keine Umrechnung)

- Online-Tools in USD bezahlen (z.B. Software-Abos)

- Lieferanten in den USA bezahlen

Nutzen: Wenn Sie US-Lieferanten haben, sparen Sie nochmal 3% bei Zahlungen.

2. Sie können Kunden in ihrer Währung fakturieren

Mit Wise können Sie Rechnungen in USD stellen mit:

- US-Bankverbindung (macht professionellen Eindruck)

- Kunde zahlt per US-Überweisung (statt PayPal)

- Keine PayPal-Gebühren (nur kleine Wise-Gebühr)

Nutzen: Für B2B-Kunden, die keine Kreditkarte nutzen wollen.

3. Bessere Transparenz

Wise zeigt Ihnen immer den echten Mittelkurs:

Mittelkurs: 1,09

Wise-Gebühr: 0,5% (4,59€)

Sie erhalten: 912,85€Bei PayPal sehen Sie nur:

Umrechnungskurs: 1,13

Sie erhalten: 885€Kein Vergleich. Keine Transparenz.

Praxis-Beispiel: Annika’s Vintage-Shop (So lief’s real)

Annika verkauft Vintage-Kleidung auf Etsy – 40% ihrer Kunden kommen aus den USA.

Ihre Situation (vor Wise):

- Monatlicher US-Umsatz: 3.000 USD

- PayPal-Gebühren: 150 USD (Transaktionen)

- Wechselkurs-Verlust: 90€

- Gesamt-Kosten: 228€/Monat

Nach Setup mit Wise:

- PayPal-Gebühren: 150 USD (unverändert)

- Wise-Umrechnung: 13,50€ (0,5%)

- Gesamt-Kosten: 151€/Monat

Ersparnis: 77€/Monat = 924€/Jahr

Ihr Kommentar: „Eric, ich habe das am Anfang nicht geglaubt. Aber nach 3 Monaten habe ich 230€ mehr auf dem Konto. Das sind zwei Tage Arbeit, die ich mir spare. Danke.“

Die erweiterte Strategie: Für Profis (3+ Währungen)

Wenn Sie in mehrere Länder verkaufen, wird’s interessant:

Das Multi-Währungs-Setup

Wise-Konten eröffnen in:

- USD (für USA, Kanada)

- GBP (für UK)

- CHF (für Schweiz)

- AUD (für Australien)

PayPal-Einstellungen:

- USD-Wallet → Wise USD-Konto

- GBP-Wallet → Wise GBP-Konto

- CHF-Wallet → Wise CHF-Konto

Vorteil:

- Jede Währung wird zum besten Kurs umgerechnet

- Sie sparen 3-4% in jeder Währung

Bei 2.000€ Monatsumsatz pro Währung (3 Währungen):

Ersparnis pro Währung: 60€

× 3 Währungen = 180€/Monat

× 12 Monate = 2.160€/JahrDas ist ernst zu nehmendes Geld.

Häufige Fragen (FAQs)

1. Ist Wise sicher?

Ja. Wise ist:

- Reguliert von der FCA (UK Financial Conduct Authority)

- Einlagensicherung bis 100.000€ (durch Partner-Banken)

- Über 16 Millionen Nutzer weltweit

- Börsennotiert (London Stock Exchange)

Ich nutze Wise selbst seit 2019.

2. Kostet Wise eine Grundgebühr?

Nein. Wise hat:

- Keine monatliche Gebühr

- Keine Kontoführungsgebühr

- Nur Gebühren für Umrechnungen (0,41-0,69%)

Revolut Business hat ab 25€/Monat Grundgebühr (aber mehr Features).

3. Wie lange dauert die Überweisung von PayPal auf Wise?

1-3 Werktage (normale Bank-Überweisung).

Tipp: Machen Sie Auszahlungen nicht täglich, sondern wöchentlich oder monatlich (spart Zeit).

4. Kann PayPal mein Konto sperren, wenn ich Wise nutze?

Nein. Es ist völlig legal und erlaubt.

Wise ist eine regulierte Bank. PayPal akzeptiert Wise-Konten als ganz normale Bankkonten.

Ich habe 50+ Klienten mit diesem Setup – kein einziger wurde gesperrt.

5. Funktioniert das auch mit Revolut?

Ja. Revolut Business bietet ähnliche Funktionen.

Unterschied:

- Revolut: ab 25€/Monat Grundgebühr, bessere Business-Features

- Wise: kostenlos, fokussiert auf Währungen

Meine Empfehlung: Wise für reine Währungsumrechnung, Revolut wenn Sie mehr Business-Features brauchen.

Fazit von Eric Rosin: Werden Sie zum globalen Profi-Händler

Wenn Sie international wachsen wollen, müssen Sie Ihre Währungskosten im Griff haben.

3-4% Wechselkurs-Aufschlag klingt wenig. Aber bei 10.000€ Jahresumsatz sind das 300-400€.

Bei 50.000€ Jahresumsatz: 1.500-2.000€.

Das ist nicht „Kleingeld“. Das ist Ihr Gewinn.

Meine Empfehlung:

Wenn Sie monatlich mehr als 1.000 USD/GBP/CHF Auslandsumsatz machen:

- ✅ Eröffnen Sie ein Wise-Geschäftskonto (15 Minuten)

- ✅ Verbinden Sie es mit PayPal (10 Minuten)

- ✅ Deaktivieren Sie „Automatische Währungsumrechnung“ (5 Minuten)

- ✅ Zahlen Sie USD auf Wise aus, rechnen Sie dort um

Zeitinvestition: 30 Minuten Ersparnis: 100-300€/Monat = 1.200-3.600€/Jahr

Das ist ein Stundenlohn von 2.400-7.200€ für 30 Minuten Arbeit.

Lassen Sie Ihr Geld nicht unnötig bei PayPal liegen.

Handlungsaufforderung: Berechnen Sie Ihre Ersparnis

Bevor Sie Ihr nächstes internationales Angebot erstellen:

Schritt 1: Nutzen Sie meinen PayPal Gebührenrechner, um zu sehen, wie viel PayPal bei internationalen Zahlungen einbehält.

Schritt 2: Rechnen Sie Ihre monatlichen Auslandsumsätze aus:

Monatlicher USD-Umsatz: _____

× 3% Wechselkurs-Aufschlag = _____€ Verlust

× 12 Monate = _____€ Jahresverlust

Mit Wise (0,5% statt 3%):

Ersparnis: _____€ pro JahrSchritt 3: Wenn die Ersparnis über 500€/Jahr liegt → Setup lohnt sich.

Weiterführende Artikel

Mehr über internationale PayPal-Zahlungen:

- PayPal Gebühren Ausland – Alle internationalen Gebühren erklärt

- PayPal vs Stripe vs Mollie – Welcher Anbieter für internationales Business?

- PayPal Gebührentabelle 2025 – Alle Gebühren im Überblick

- PayPal Gebühren richtig buchen – Wie Sie Währungsverluste verbuchen

Haben Sie Fragen zu Wise oder Währungskonten?

Schreiben Sie mir: kontakt@paypalgebührenrechner.de

Ich helfe Ihnen gerne beim Setup und zeige Ihnen, wie viel Sie konkret sparen können.

Normalerweise antworte ich innerhalb von 24 Stunden.

Hinweis

Wichtig: Ich bin Zahlungsberater, kein offizieller Partner von Wise, Revolut oder PayPal. Diese Informationen basieren auf meinen Erfahrungen mit über 50 internationalen Händlern, die dieses Setup nutzen.

Die hier beschriebene Methode ist völlig legal und wird von PayPal akzeptiert. Sie nutzen lediglich ein zusätzliches Bankkonto in Fremdwährung – das ist Ihr gutes Recht.

Wise und Revolut sind regulierte Finanzinstitute mit Banklizenz. Sie sind keine „Tricks“ oder „Grauzonen“, sondern normale Banking-Services.

Die genannten Wechselkurs-Aufschläge (3-4% bei PayPal, 0,5% bei Wise) sind Durchschnittswerte und können je nach Währung und Marktsituation variieren. Überprüfen Sie die aktuellen Kurse auf:

- PayPal: paypal.de (im Checkout sichtbar)

- Wise: wise.com/pricing

- Mittelkurs: google.com/search?q=usd+eur

Ich erhalte keine Provision von Wise oder Revolut. Diese Empfehlung basiert ausschließlich auf meiner Beratungserfahrung.

Bei steuerlichen Fragen zur Verbuchung von Währungsgewinnen/-verlusten konsultieren Sie bitte einen Steuerberater.